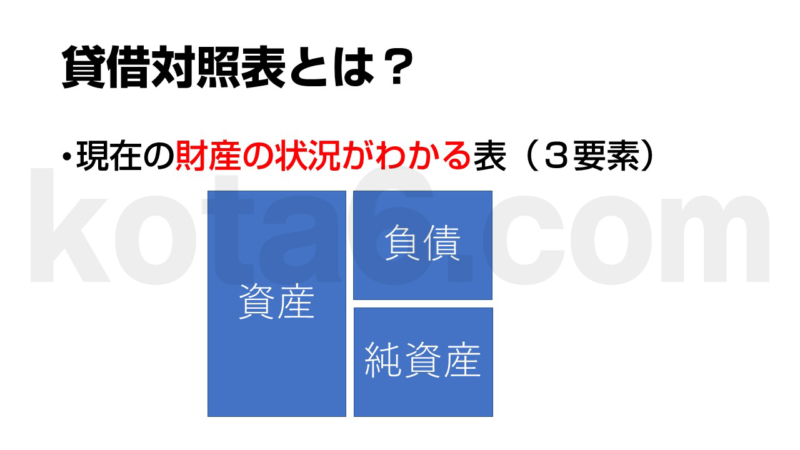

貸借対照表をズバリ一言で言うと?

貸借対照表を一言で表すなら「財産の状況」が一目でわかる表です。

貸借対照表は資産、負債、純資産という3つの項目で構成されており、これはどこの企業のものでも同じです。

また別名を「バランスシート」と呼ばれているんですが、これは左(資産)と右(負債+純資産)がイコールになる(バランスが取れている)ことによるものです。

英語だとB/Sという表記をします。

では、この3要素がそれぞれどのようなものなのかを、個別にひとつづつ見ていきます。

「資産」を詳しく見てみる

資産は、その言葉通り、その会社の資産となりうるものすべてを含みます。

現金はもちろんですが、会社の建物、車、パソコンなどの固定資産もすべて含んで資産といいます。

- 流動資産…1年以内に現金化できるもの

- 固定資産…1年以内に現金化できないもの

資産は主に上記2つの、流動と固定に分けられます。

またお金を借りている場合、その借りたお金も資産として計上します。

一見変に思うかもしれませんが、借りている場合は、のちに紹介する負債項目にもそれを計上するので問題ありません。

まずは資産となりうるものすべて、この資産項目に入れます。

「負債」を詳しく見てみる

負債には「返す必要がある(人から借りている)」ものをすべて入れます。

事業資金や運転資金などはすべて借金の場合、こちらにあてはめます。

ただ借金は「いつまでに返す」という期日があるので、資産同様、以下のように分類します。

- 流動負債…1年以内に返済するもの

- 固定負債…1年以上たってから返済するもの

余裕のあるものは固定負債、1年以内に返すものが流動負債というようなイメージです。

「純資産」を詳しく見てみる

純資産とは、会社の資産です。

当然誰かに返す必要もなく、ずっと保有していても何も問題ありません。

言葉の通り「純粋な資産」です(資産には借金も入っているので、純粋とは言えませんよね。。)

純資産には、株式会社の場合は資本となる株主からの出資金をはじめ、会社がこれまでに積み上げてきた利益である利益剰余金などがあります。

会社を守る最後の砦と言っても過言ではないもの、それが純資産です。

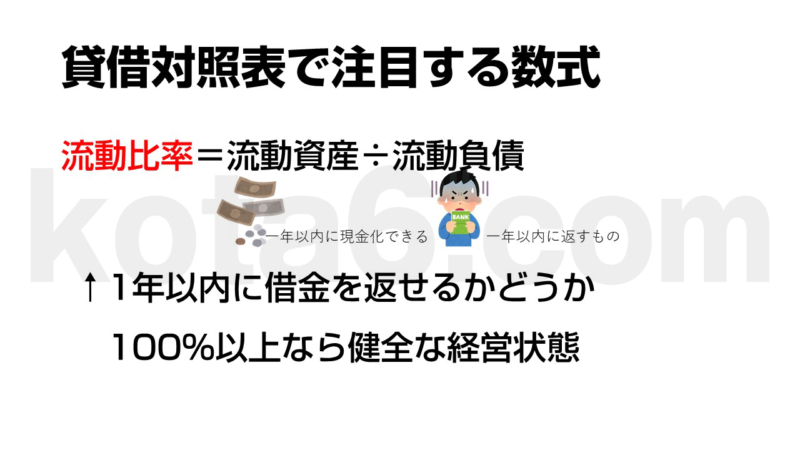

貸借対照表を見るときに絶対に注意するべき数式とは

もしファンダメンタル分析などで企業の貸借対照表を見る時に、必ず見て欲しいところがあります。

それが流動比率というもので、流動資産÷流動負債で求めることができます。

もし流動比率が100%を下回る場合、これが何を意味するかというと企業の「支払いが滞る」ということになります。

つまり銀行にお金を返さなければいけないのに、返すことができないという状況になります。

これだと企業は借金を返すために、他より増資を募るか、新たに借入を起こすかなどして様々な金策を練らなければいけません。

ですので、この流動比率はぜひ常にチェックするようにしてください。

100%以上であれば正常範囲です。

貸借対照表の大事なことまとめ

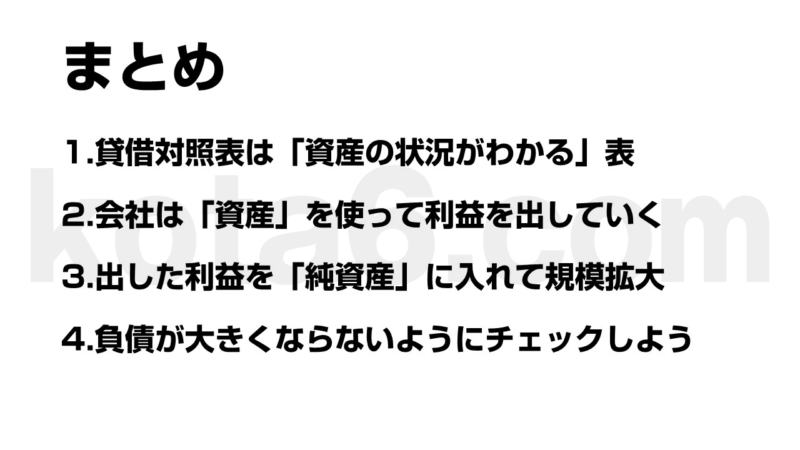

貸借対照表はどんな会社にも存在する、この時点での財産の状況を知らせてくれるデータです。

どこも基本的な見方は同じなので、

どこにどのような項目があるか、

細分化してどのような特徴があるかなどを探っていくと、これまでは見えなかった企業の本質が見えてきたりします。